Table of Contents

1. Liquid Restaking Token (LRT) là gì?

LRT (Liquid Restaking Token) là token đại diện cho tài sản đã được staking và sau đó đem đi restake, thường thông qua KelpDAO, Renzo, EigenLayer hoặc nền tảng tương tự. Nó giúp người dùng kiếm thêm phần thưởng từ việc hỗ trợ bảo mật cho các dịch vụ khác (AVS – Actively Validated Services).

🟢 LRT không dùng trong DeFi, chỉ dùng để nhận phần thưởng từ restaking.

2. LRTfi là gì?

LRTfi là phiên bản mở rộng của LRT, kết hợp các LRT vào các ứng dụng DeFi như lending, borrowing, yield farming, leverage hoặc mint stablecoin.

📌 Đơn giản:

🔹 LRT = Staking → Restaking

🔸 LRTfi = LRT → sử dụng vào DeFi để tối ưu hóa lợi nhuận

3. Phân biệt LRT và LRTfi

🔹 LRT = Staking → Restaking

🔸 LRTfi = LRT → sử dụng vào DeFi để tối ưu hóa lợi nhuận

| Tiêu chí | LRT (Liquid Restaking Token) | LRTfi (Liquid Restaking Token Finance) |

|---|---|---|

| Bản chất | Token đại diện cho tài sản đã được restake | LRT kết hợp với các chiến lược tài chính DeFi |

| Ứng dụng chính | Nhận phần thưởng từ restaking | Lending, farming, đòn bẩy, mint stablecoin |

| Lợi nhuận | 1 nguồn (restaking) | Đa nguồn (restaking + DeFi) |

| Rủi ro | Thấp hơn | Cao hơn (thanh lý, đòn bẩy, smart contract risk) |

| Token tiêu biểu | ezETH, rsETH, eETH, weETH | ezETH trên Gearbox, eETH trên Lybra, rsETH trên Morpho |

| Nền tảng phổ biến | Renzo, KelpDAO, ether.fi, Mantle | Pendle, Morpho Blue, Gearbox, Lybra, Ethena, Prisma |

4. Phân biệt LRTfi và (LSTfi hoặc LSDfi)

- LSTfi (hoặc LSDfi): Là tận dụng LST (Liquid Staking Token) — các token đại diện cho ETH đã staking như stETH (Lido), rETH (RocketPool)… Sau khi nhận LST, người dùng mang đi tham gia các giao thức DeFi để tạo lợi nhuận thứ cấp: farming, lending, LP, v.v…

- LRTfi: Là tận dụng LRT (Liquid Restaking Token) — là token đại diện cho tài sản đã restake trên nền tảng như EigenLayer, Renzo, Kelp, v.v… Sau khi nhận LRT (vd: ezETH), người dùng lại tiếp tục dùng LRT để tham gia DeFi → gọi là LRTfi.

🔍 Bảng so sánh:

| Tiêu chí | LSDfi (Liquid Staking Derivatives Finance) | LRTfi (Liquid Restaking Finance) |

|---|---|---|

| Tài sản cơ sở | ETH được staking (ví dụ: Lido → stETH) | stETH hoặc các LST được restake |

| Token chính | LSD như stETH, rETH, cbETH | LRT như ezETH, rsETH, eETH… |

| Nguồn gốc lợi nhuận | Phần thưởng staking Ethereum | Staking reward + phần thưởng restake |

| Sử dụng trong DeFi | Lending, borrowing, farming, LP, stablecoin mint | Tương tự LSDfi, nhưng áp dụng lên LRT |

| Độ rủi ro | Trung bình (gắn với ETH staking) | Cao hơn (do có thêm layer restaking) |

| Lợi nhuận kỳ vọng | ~3.5%–5% APR | ~7%–15%+ (staking + AVS + DeFi) |

| Độ phức tạp | Trung bình | Cao hơn (do nhiều lớp tài sản chồng lên) |

| Ví dụ token | stETH, rETH, cbETH | ezETH, rsETH, eETH, weETH, rswETH… |

💥 Khác biệt then chốt:

| Điểm chính | LSDfi | LRTfi |

|---|---|---|

| Cấp độ | 1 lớp staking | 2 lớp: staking + restaking |

| Lợi nhuận | 1 nguồn | 2–3 nguồn (staking + restaking + DeFi) |

| Rủi ro | 1 tầng (validator slashing) | Nhiều tầng (validator + AVS fail + oracle risk + depeg) |

| Độ mới | Phổ biến từ 2022–2023 | Bùng nổ từ 2024 |

5. Ưu nhược điểm của LRTfi

✅ Ưu điểm

- Tối đa hóa lợi nhuận:

Không chỉ nhận reward từ staking và restaking, mà còn tận dụng các mô hình DeFi để tăng APY như farming, lending, hoặc mint stablecoin.- Lợi nhuận kỳ vọng khi dùng LRTfi là bao nhiêu? LRTfi có thể mang lại lợi nhuận từ 7% đến trên 15% APR, do kết hợp nhiều nguồn như staking, restaking, và các hoạt động DeFi.

- Dễ kết hợp chiến lược tài chính:

Người dùng có thể áp dụng đòn bẩy, LP farming, hoặc bảo vệ tài sản bằng stablecoin (e.g. eUSD, USDe) mà không phải unstake. - Tạo nền tảng cho LSDfi thế hệ mới:

Là bước tiến tiếp theo sau LSDfi (liquid staking derivatives) với tính linh hoạt và tiềm năng cao hơn. - Cơ hội được airdrop từ nhiều bên:

Nếu dùng LRTfi trong các giao thức đang ở giai đoạn đầu (Ethena, Gearbox, Lybra…), bạn có thể nhận nhiều vòng airdrop.

❌ Nhược điểm

- Rủi ro thanh lý cao: Khi tài sản biến động mạnh, các protocol như Gearbox hoặc Morpho có thể tự động thanh lý tài sản người dùng.

- Rủi ro slashing: Slashing là một rủi ro lớn trong LRT và LRTfi, xảy ra khi validator vi phạm quy tắc mạng khiến tài sản restake bị cắt giảm. Điều này ảnh hưởng trực tiếp đến giá trị các token như ezETH, rsETH, eETH – vốn đang được dùng làm tài sản thế chấp trong nhiều giao thức DeFi. Nếu bị slashing, người nắm giữ LRT có thể chịu lỗ, còn các vị thế LRTfi dùng đòn bẩy hoặc mint stablecoin sẽ đối mặt nguy cơ thanh lý hoặc mất peg.

- Chiến lược quá phức tạp: Một chuỗi đòn bẩy nhiều lớp khiến nhà đầu tư khó kiểm soát rủi ro và quản lý vị thế.

- Tính thanh khoản còn yếu và phân mảnh: Mỗi LRT có pool riêng, khó dùng chung hoặc swap qua lại mượt mà. Đây cũng là rủi ro khiến người dùng khó có thể rút tiền về nhanh khi gặp sự cố hoặc khi cần tiền trả về gấp.

- Smart contract risk tăng lên: Dùng nhiều giao thức chồng lớp, nếu 1 protocol lỗi hoặc bị hack thì toàn bộ chuỗi có thể sụp đổ.

6. Ví dụ token LRT và LRTfi

6.1. Các token LRT (Liquid Restaking Tokens)

| Token | Giao thức | Chuỗi gốc | Mô tả ngắn |

|---|---|---|---|

| ezETH | Renzo | Ethereum | Token restake từ ETH, phổ biến nhất hệ EigenLayer |

| rsETH | KelpDAO | Ethereum + các L2 | Token restake, có nhiều phiên bản bridged: Arbitrum, Base, Linea, Scroll, Mode, Blast |

| eETH | ether.fi | Ethereum | Token restake ETH, được tích hợp mạnh mẽ trong nhiều giao thức DeFi |

| weETH | ether.fi | Linea | Phiên bản wrapped của eETH, hỗ trợ đa chuỗi |

| CMETH | Mantle | Ethereum | LRT của Mantle staking |

| RSwETH | Swell | Ethereum | Swell restaked ETH |

| INETH | Inception | Ethereum | Inception restaked ETH |

| YNETHX | YieldNest | Ethereum | Restaked ETH theo cấu trúc MAX strategy |

| PUFETH | pufETH | Ethereum | Restaked ETH mới nổi |

| SSOL | Solayer | Solana | Token SOL đã stake lại trên Solayer |

| EZSOL | Renzo | Solana | Restaked SOL trên hệ EigenLayer mở rộng |

| KYSOL | Kyros | Solana | LRT từ hệ Kyros |

| EEIGEN | ether.fi | Ethereum | Token staking cho Eigen token trên ether.fi |

| RSAVAX | ? | Avalanche | Token restake từ sAVAX |

| BRBTC | Bedrock | Bitcoin | BTC đã stake lại dạng BRBTC |

| SWBTC | Swell | Bitcoin | Restaked BTC từ Swell |

| YNBTCK | YieldNest | Bitcoin | Restaked BTC theo kernel strategy |

| PZETH | Renzo | Ethereum | Restaked LST hỗn hợp |

| EZREZ | Renzo | EigenLayer | Restaked native token REZ |

| Other | Inception, YieldNest | Nhiều nền tảng | Gồm các token như INWSTETHS, INSFRAX, INOSETH, INLSETH, INMETH… |

6.2. Các token LRTfi – Dùng trong DeFi như đòn bẩy, mint stablecoin, hoặc collateral

| Token | Dự án / Ứng dụng | Mô tả chính |

|---|---|---|

| RSWETH | Swell Liquid Restaking | Liquid restaking ETH token, TVL ~102.58 triệu USD |

| SUSDE | Pendle | Token liên quan đến synthetic stablecoin USDe, TVL ~109.67 triệu USD |

| RLUSD | AAVE V3 | Stablecoin hoặc synthetic asset trên AAVE V3, TVL ~99.11 triệu USD |

| eETH | Lybra Finance | Dùng để mint ra eUSD – stablecoin yield-bearing |

| eETH | Pendle | Tách lãi suất từ eETH thành token giao dịch được |

| eETH + USDe | Ethena | Mô hình “synthetic dollar”, dùng eETH để mint USDe |

| ezETH | Gearbox | Dùng làm collateral leverage farming |

| rsETH | Morpho Blue | Dùng làm tài sản thế chấp trong lending protocol |

| eETH/ezETH | DeFi chung | Dần trở thành tài sản “risk-free” cho hệ stablecoin thế hệ mới |

| BRBTC, SWBTC | BTCfi | Dạng BTC đã stake lại, tiềm năng dùng làm collateral tương tự |

Một xu hướng nổi bật đang hình thành là stablecoin được hỗ trợ bằng tài sản LRT, cho phép các giao thức hoạt động như một “DeFi-on-top-of-DeFi”:

- Người dùng stake ETH → nhận eETH, ezETH, rsETH…

- Dùng các LRT này để mint stablecoin (như USDe, eUSD), hoặc để farming, đòn bẩy, cho vay

- Tạo ra thanh khoản nội bộ cao + khả năng sinh lời kép

Ví dụ điển hình:

- eETH → mint eUSD (Lybra)

- ezETH → farming đòn bẩy trên Gearbox

- eETH → collateral cho USDe (Ethena)

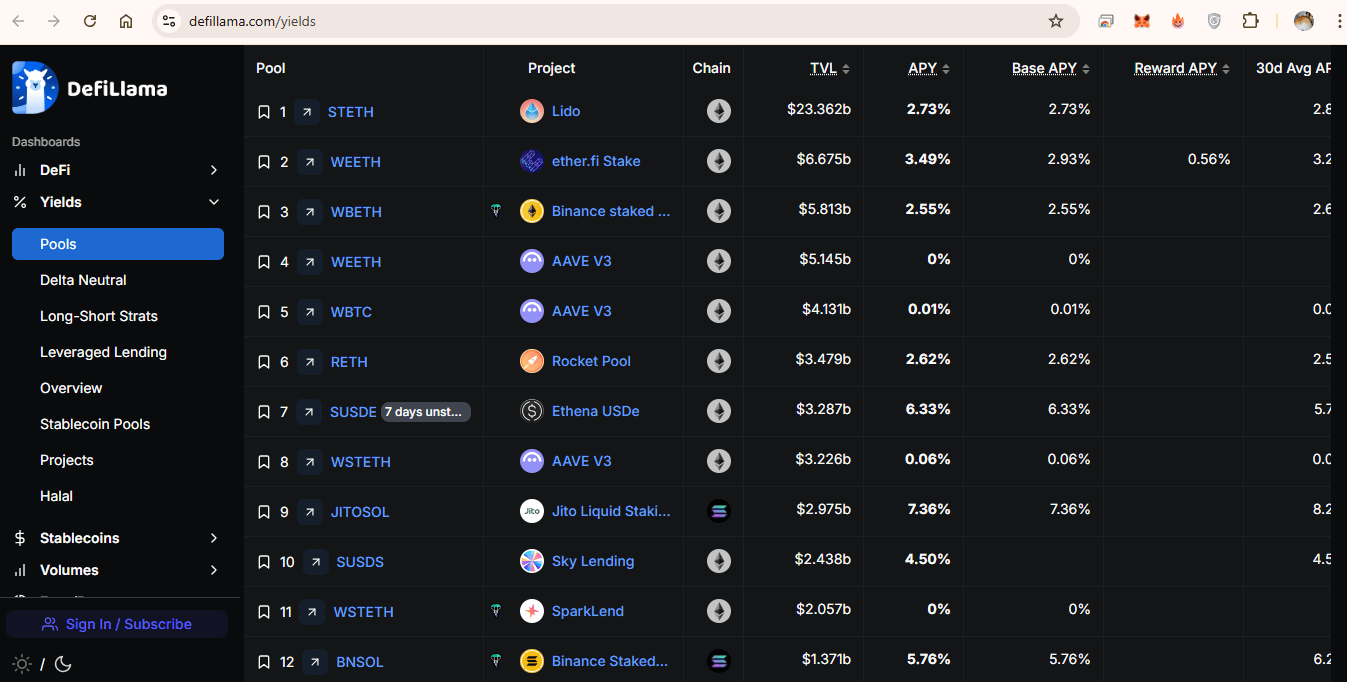

6.3. Các token LRTfi có Total Value Locked (TVL) lớn nhất

- RSWETH (Swell Liquid Restaking) TVL khoảng 102.58 triệu USD

- SUSDE (Pendle) TVL ~109.67 triệu USD

- RLUSD (AAVE V3) TVL ~99.11 triệu USD

Nguồn thông tin: DefiLlama (yields)

Những token như SUSDE (của Pendle) là token LRTfi (synthetic, yield-bearing token dựa trên restaked assets).

7. Khó khăn và giải pháp tiềm năng

Các khó khăn chính:

- Thanh khoản phân mảnh

→ Quá nhiều LRT nhỏ, khó tích hợp hoặc giao dịch giữa các hệ. - Thiếu chuẩn hóa tài sản thế chấp

→ Không phải giao thức DeFi nào cũng công nhận tất cả LRT là collateral an toàn. - Chiến lược phức tạp dễ “degenerate”

→ Người dùng dễ lạm dụng đòn bẩy hoặc ghép quá nhiều giao thức với nhau. - Không có thanh khoản rút ngay (liquidity exit)

→ Một số LRT không thể rút nhanh về ETH nếu gặp biến động.- LRT có thể quy đổi trực tiếp về ETH không? => Không phải lúc nào cũng được. Một số LRT có cơ chế unstake trực tiếp về ETH sau một thời gian (thường là 7–21 ngày), trong khi số khác chỉ có thể giao dịch trên thị trường thứ cấp. Khi thị trường biến động mạnh hoặc LRT bị mất peg, việc đổi về ETH có thể bị trượt giá nặng hoặc không khả thi.

7.1. Khó khăn 1: Thanh khoản bị phân mảnh (Fragmented Liquidity)

Vấn đề:

Mỗi dự án restaking hiện tại phát hành LRT riêng biệt (ezETH, rsETH, eETH, weETH, v.v…), dẫn đến hàng loạt token khó trao đổi, khó tích hợp DeFi hoặc cung cấp thanh khoản hiệu quả. Việc này khiến thị trường thiếu “pool chung”, dẫn đến thanh khoản thấp và phí giao dịch cao.

Giải pháp:

- Sử dụng Aggregator LRT Layer: Các dự án như Symbiotic, hoặc EigenLayer V2 (trong tương lai) sẽ gom nhiều loại tài sản staking/restaking lại thành một lớp thanh khoản chung, dễ tương tác hơn.

- Cross-LRT Pools: Các giao thức DeFi như Pendle có thể tích hợp pool cho nhiều loại LRT khác nhau, hoặc tạo “index” để gom chúng lại (tương tự như stablecoin index trên Curve).

Thời gian ước tính:

6–12 tháng, tùy vào tiến độ phát triển của EigenLayer V2 và các dự án như Symbiotic.

7.2. Khó khăn 2: Thiếu chuẩn hóa tài sản thế chấp

Vấn đề:

Không phải giao thức nào cũng chấp nhận các LRT làm tài sản thế chấp. Mỗi LRT có rủi ro riêng (cơ chế unstake, oracle, cấu trúc phí…). Điều này khiến việc mở rộng ứng dụng DeFi bị hạn chế.

Giải pháp:

- Chuẩn hóa qua ERC (ví dụ ERC-6900): Một tiêu chuẩn chung giúp các dApp dễ dàng tích hợp LRT như tài sản thế chấp có thể đo lường được.

- Wrapped LRT (wLRT): Đóng gói các LRT thành một dạng dễ quản lý hơn, có thể kiểm tra tính thanh khoản, tỷ lệ stake và rủi ro.

Thời gian ước tính:

6–9 tháng, tùy vào sự đồng thuận của cộng đồng Ethereum và các nhà phát triển giao thức DeFi.

7.3. Khó khăn 3: Chiến lược sử dụng phức tạp và dễ “degenerate”

Vấn đề:

Nhiều người dùng đẩy LRT vào các vòng lặp DeFi phức tạp như:Stake ETH → nhận LRT → dùng LRT làm collateral → vay stablecoin → farm tiếp → đòn bẩy tiếp

→ Những chiến lược này dễ tạo ra “vị thế không lành mạnh”, khó kiểm soát rủi ro thanh lý, đặc biệt khi thị trường biến động.

Giải pháp:

- Vault tự động hóa quản lý rủi ro: Các sản phẩm như Crvusd, Ethena Vault, hoặc những vault DeFi sắp tới sẽ hỗ trợ người dùng:

- Tự động giảm đòn bẩy khi gần ngưỡng thanh lý

- Cân bằng lại vị thế khi giá biến động mạnh

- UI/UX đơn giản hóa luồng thao tác: Giao diện người dùng nên minh họa rõ ràng các chiến lược, dự báo rủi ro và tỉ lệ lợi nhuận, thay vì để người dùng tự mò.

Thời gian ước tính:

Một số vault cơ bản đã có, nhưng cần thêm 6–12 tháng để trở thành chuẩn mực trong toàn bộ hệ sinh thái LRTfi.

7.4. Khó khăn 4: Khó rút vốn ngay khi cần (Liquidity Exit Problem)

Vấn đề:

Không phải LRT nào cũng có thanh khoản để đổi ngay ra ETH khi cần. Trong các tình huống như sự kiện bất ngờ (depeg, market crash), nhà đầu tư có thể bị mắc kẹt do không có người mua hoặc không có ETH để rút.

Giải pháp:

- Exit Pool riêng biệt: Các giao thức như Lybra hoặc Ethena tạo exit pool cho stablecoin được mint bằng LRT, cho phép người dùng rút ngay một phần tài sản với mức trượt giá chấp nhận được.

- Flash Unstake / Insurance Pool: Trong tương lai, các dịch vụ bảo hiểm hoặc cơ chế unstake tức thời có thể hỗ trợ người dùng rút vốn nhanh, với một khoản phí nhất định.

Thời gian ước tính:

6–12 tháng, tùy vào việc tích hợp exit pool trong các nền tảng lớn và phát triển sản phẩm bảo hiểm đi kèm LRTfi.

Tổng hợp:

| Vấn đề | Giải pháp cụ thể | Thời gian ước tính khắc phục |

|---|---|---|

| Phân mảnh LRT | Sử dụng aggregator và unified LRT layer như Symbiotic, EigenLayer v2 | 6–12 tháng tới |

| Chuẩn hóa LRT | Ra mắt chuẩn ERC-6900, hoặc dùng dạng wrapper như wLRT | 6–9 tháng |

| Tối ưu chiến lược | Ra đời Vault quản lý rủi ro tự động (auto deleverage / rebalance), như Crvusd, Ethena Vault | Đã có, đang phát triển thêm |

| Tăng thanh khoản rút | Sử dụng mô hình như Lybra eUSD Exit Pool hoặc mô hình “flash unstake” có bảo hiểm | 6–12 tháng |

8. Ai nên dùng LRTfi và khi nào?

Phù hợp với:

- Người đã quen sử dụng DeFi, biết cách quản lý rủi ro thanh lý, đòn bẩy

- Nhà đầu tư tìm kiếm lợi nhuận cao hơn staking truyền thống

- Những ai muốn săn airdrop và chấp nhận trải nghiệm beta

Không phù hợp với:

- Người mới vào crypto, không hiểu rõ DeFi mechanics

- Nhà đầu tư dài hạn thích an toàn hơn là tối ưu hóa lợi nhuận

- Người không có thời gian theo dõi thị trường thường xuyên

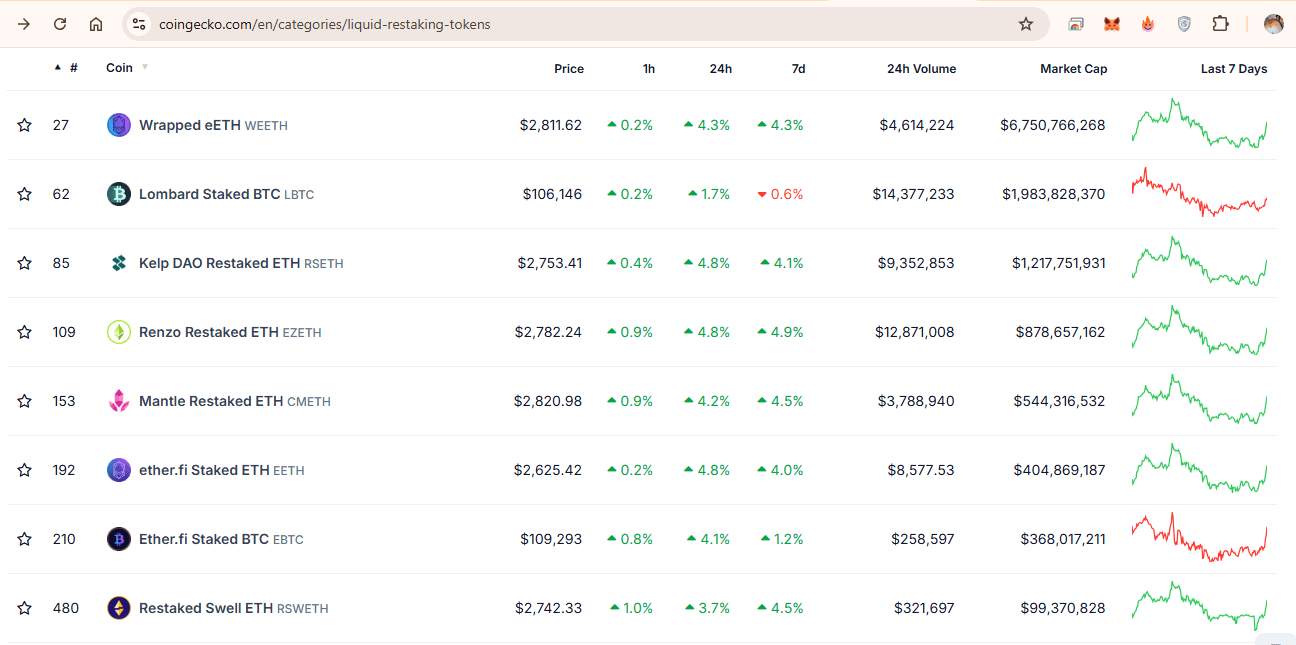

9. Các công cụ theo dõi LRTfi

- CoinGecko – Xem giá và vốn hóa của các token LRT và LRTfi (https://www.coingecko.com/en/categories/liquid-restaking-tokens). Ghi chú (cập nhật tháng 6/2025: Trong trang này chỉ có token LRT, chưa có token LRTfi, nhưng có thể dùng tạm để đánh giá vốn hóa.

- DefiLlama Yields – Xem TVL và APR (yield), giúp so sánh APR các LRT (https://defillama.com/yields)

- Pendle.fi – Yield trading token LRT

- Gearbox.fi – Leverage farming bằng LRT

- Morpho Blue – Lending/borrowing cho LRT

- EigenLayer Dune Dashboard – Theo dõi lượng restake

- Ethena Monitor – Giám sát USDe mint từ LRT

9.1. CoinGecko – Xem giá và vốn hóa

9.2. DefiLlama Yields – Xem TVL và APR

10. FAQs

10.1. Có thể dùng cả LST và LRT trong cùng một chiến lược không?

Có.

Ví dụ:

- Stake ETH → nhận stETH (LST)

- Restake stETH → nhận ezETH (LRT)

- Dùng ezETH đi mint stablecoin hoặc farming → tạo LRTfi

👉 Một số chiến lược DeFi tận dụng cả LST và LRT, tạo mô hình đòn bẩy nhiều lớp. Tuy nhiên, nên cẩn trọng với rủi ro thanh lý và depeg.

10.2. LRTfi có phải là “Ponzi nhiều lớp”?

Không. Nhưng có rủi ro lây nhiễm dây chuyền.

LRTfi bản chất là tận dụng tài sản đã staking để tạo lợi nhuận trong DeFi, không phải mô hình lừa đảo. Tuy nhiên, khi nhiều lớp tài sản chồng lên nhau (staking → restaking → leverage → mint), nếu một phần trong chuỗi sụp đổ (ví dụ: stablecoin depeg, oracle lỗi…), toàn bộ hệ thống có thể domino.

👉 Đây là lý do vì sao người dùng cần hiểu rõ chiến lược mình đang dùng, đặc biệt khi leverage.

10.3. Có cần phải stake ETH trực tiếp để tham gia LRTfi?

Không bắt buộc.

Bạn có thể mua trực tiếp các LRT như ezETH, eETH, rsETH từ thị trường thứ cấp (Uniswap, Curve…), rồi dùng trong DeFi mà không cần stake ETH từ đầu. Tuy nhiên, mua LRT từ thị trường có thể khiến bạn không đủ điều kiện airdrop từ các nền tảng restaking.

10.4. Dùng LRTfi có được airdrop không?

Có khả năng.

Ví dụ, các nền tảng như Ethena, Gearbox, Lybra… thường có chương trình incentive & airdrop cho người dùng early sử dụng LRT trong DeFi. Tuy nhiên, không đảm bảo 100% vì còn phụ thuộc vào chiến dịch của từng nền tảng.

👉 Mẹo: Tham gia nhiều nền tảng bằng cùng 1 LRT (e.g. ezETH trên Gearbox và Pendle) sẽ tăng cơ hội nhận nhiều airdrop.

10.5. LRTfi có tương thích đa chuỗi (multi-chain) không?

Hiện tại chủ yếu hoạt động trên Ethereum mainnet, do hạ tầng EigenLayer và các restaking platform vẫn đang tập trung tại đây. Một số bridge đang thử nghiệm hỗ trợ LRT cross-chain, nhưng rủi ro cao hơn và chưa phổ biến.

10.6. Trong trường hợp các token LRT này, vốn hóa khác gì TVL? Mối tương quan?

- Vốn hóa (Market Cap) = Giá token × Số lượng token đang lưu hành.

→ Phản ánh giá trị thị trường của token LRT đó. - TVL (Total Value Locked) = Giá trị tài sản gốc được restake (ví dụ: ETH, SOL…).

→ Thể hiện tổng giá trị tài sản thực đang được khóa trong hệ thống để tạo ra các LRT.

Ví dụ:

Nếu có 100,000 eETH đang lưu hành và giá 1 eETH là $2,800 → Market Cap = $280 triệu.

Nhưng nếu trong đó chỉ có 90,000 ETH thực sự được restake (phần còn lại có thể đang ở pool thanh khoản, chưa stake…) → TVL = $252 triệu.

10.7. LRTfi có bị đánh thuế không?

Ở Việt Nam thì tất nhiên là chưa rồi, crypto còn chưa có luật nữa mà. Còn ở nước ngoài thì tùy từng quốc gia.

- Nếu bạn mint stablecoin từ LRT, có thể được xem là sự kiện taxable.

- Nếu lending/farming sinh lợi, có thể bị tính thuế lợi nhuận (capital gain hoặc yield).

👉 Nên kiểm tra luật thuế crypto tại nơi bạn sinh sống để tránh rắc rối pháp lý.

11. Tổng kết

| Thuật ngữ | Giải thích |

|---|---|

| LRT | Token đại diện tài sản staking đã restake (ezETH, rsETH, eETH…) |

| LRTfi | Dùng LRT như một công cụ trong DeFi (farming, lending, leverage…) để tối ưu hóa lợi nhuận |

👉 LRTfi = LRT + DeFi

👉 Nếu bạn là người thích “farm hiệu quả”, LRTfi có thể là công cụ hấp dẫn. Nhưng đừng quên kiểm soát rủi ro thanh lý và smart contract bugs.

Theo dõi Các mô hình DeFi mới nổi bật khác để hiểu hơn về thị trường DeFi!

[+++]

Lưu ý: Bài viết chỉ cung cấp góc nhìn và không phải là lời khuyên đầu tư.

Đọc các Sách chính thống về Blockchain, Bitcoin, Crypto

Để nhận ưu đãi giảm phí giao dịch, đăng ký tài khoản tại các sàn giao dịch sau:👉 Nếu bạn cần Dịch vụ quảng cáo crypto, liên hệ Click Digital ngay. 🤗

Cảm ơn bạn đã đọc. Chúc bạn đầu tư thành công. 🤗

Giới thiệu token Saigon (SGN):

- Đầu tư vào các công ty quảng cáo blockchain hàng đầu bằng cách MUA token Saigon (SGN) trên Pancakeswap: https://t.co/KJbk71cFe8/ (đừng lo lắng về tính thanh khoản, hãy trở thành nhà đầu tư sớm)

- Được hỗ trợ bởi Công ty Click Digital

- Nâng cao kiến thức về blockchain và crypto

- Lợi nhuận sẽ dùng để mua lại SGN hoặc đốt bớt nguồn cung SGN để đẩy giá SGN tăng.

- Địa chỉ token trên mạng BSC: 0xa29c5da6673fd66e96065f44da94e351a3e2af65

- Twitter X: https://twitter.com/SaigonSGN135/

- Staking SGN: http://135web.net/

- If you’d like to invest in top blockchain advertising companies, just BUY Saigon token (SGN) on Pancakeswap: https://t.co/KJbk71cFe8/ (do not worry about low liquidity, be the early investor)

- Backed by Click Digital Company

- Enhancing blockchain and crypto knowledge

- The profits will be used to repurchase SGN or burn a portion of the SGN supply to drive up the SGN price.

- BSC address: 0xa29c5da6673fd66e96065f44da94e351a3e2af65

- Twitter X: https://twitter.com/SaigonSGN135/

- Staking SGN: http://135web.net/

Digital Marketing Specialist